近日,不少物流人发现一些物流园区中出现了国际物流巨头DB Schenker的档口和干线车辆。

这一传统意义上仓储和货代领域的巨头,如今开始重投线路了。

当国际巨头开始自营国内大票零担专线,行业再次迎来“新势力”,玩家类型增加,意味着市场更内卷了?还是新机会增多了?

01 近20条线路串联

大中华区挑战百亿营收

根据业内人士获取的收货信息来看,DB Schenker新开广州——上海、苏州、太仓、昆山的线路。新开线路初期采取了促销打法,其发布的广州——上海线路的收货价为280元/吨。

线路自营、精准发车、时效保证等维度下来看,这个收货价,似乎在市场上还是极具备性价比的。

新线路促销不是新鲜事,国际巨头卷入同质化竞争激烈的大票零担市场,才是新鲜事。

因此,有从业者评论:“第一,从大的赛道上来看,国际一线公司仍然看好国内大票零担赛道;第二,随着巨头的卷入,市场竞争和出清还会持续更长的时间。”

事实上,DB Schenker在国内开展业务并不是最近发生的事情。只不过由于当前这个时间节点,其大规模开线和价格促销等动作,引起了市场的注意。

根据运联智库调研的数据来看,目前DB Schenker大中华区为接近100亿元人民币营收的盘子,目前已经在国内开通近20条线路。

在运联研究院执行院长李忠心看来,DB Schenker过去主要服务的市场是仓储和货代行业,这几年开始陆续自营专线,不仅服务于原来的合同物流客户,并且开始收社会零担订单,甚至做专线的落地配业务;从线路布局来看,基本为传统意义上产粮的大线。

一份DB Schenker官方披露的材料中显示,其从1966年开始在香港运营空运货代业务,之后陆续在广州、上海、北京、重庆、沈阳等地设点,核心业务是海运、空运货代。

直到2018年,DB Schenker才开始将华北、华中、华南和台湾区域正式合并为大中华区,并在2019年实施大中华区战略,聚焦中国客户和制定中国市场竞争策略。

自营陆运业务的战略,也是从彼时实施。

根据DB Schenker披露的数据显示,其资源投入最重的几个市场分别为合同物流、空运、海运、陆运、铁路多式联运。

其中,截至2022年底,其合同物流业务板块拥有近2500名员工,78个仓储中心,管理近80万平方米的面积;空运业务板块有1000名员工,货物吞吐量65万吨;海运业务板块有800多名员工,年吞吐量近100万标准箱;陆运业务板块近350名员工,社会化陆运零担业务为36万吨,202万票……

从大的逻辑上来看,零担似乎是其在服务核心客户的过程中,慢慢衍生出来的业务。

02 半年实现百亿欧元营收

德铁集团的“利润奶牛”

DB Schenker被业内广泛熟知,可能源自德铁集团(DB Group)之前放出将要出售DB Schenker的消息。

事实上,DB Schenker的运营情况,放在整个德铁集团中充当着“利润奶牛”的角色,放在整个欧洲也是可以排在头部的物流企业。

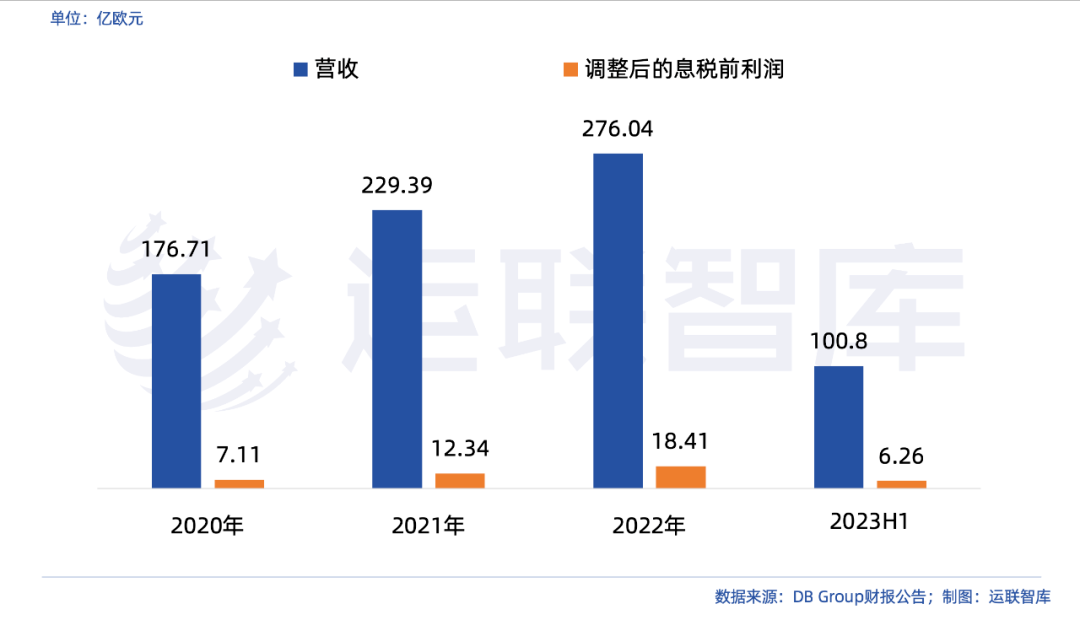

根据德铁集团公布的2023上半年业绩,其实现约250亿欧元的营业收入,调整后的息税前利润(EBIT adjusted)达到3.31亿欧元,其中,DB Schenker实现收入约100.8亿欧元,调整后的EBIT约为6.26亿欧元。

这样看来,DB Schenker在德铁集团中的重要性不言而喻。

同时,对比DB Schenker过去几年的业务数据来看:2020年-2022年,其营业收入分别为176.71亿欧元、229.39 亿欧元、276.04亿欧元,调整后的EBIT分别为7.11亿欧元、12.34亿欧元、18.41亿欧元。

无论是从业务增速上,还是从盈利能力上,DB Schenker都表现出足够强的增长势头。

当然,这种高增长主要得益于疫情期间以及俄乌战争等“黑天鹅事件”下,海运、空运等价格的上涨。疫情后的2023年上半年,随着空运和海运运价正常化,其营收和利润都受到一定程度的下滑,但也仍高于疫情前2019年的水平。

这意味着其业务规模、盈利能力的基本盘,具备一定的竞争力。

而从业务模式上来看,根据李忠心分析,欧美企业的小票零担实际上以包裹的形式流入了快递网络中。类似DB Schenker这样的国际合同物流巨头大部分都会做专线业务,只不过不会专门做成网络,仅基于大客户业务自营优势线路。所以,类似企业的业务模式,基本为“合同物流+大票零担”。

同样的逻辑,在国内也有类似的案例。典型的企业就是荣庆、新杰、盛丰、盛辉等。这些企业以服务的大客户业务为支撑,自营线路保障服务稳定与成本可控。

03 40%以上的毛利

合同物流做大票零担还有机会

这几年来,合同物流与专线企业之间,出现一种相互渗透的态势。

合同物流企业基于服务稳定、履约成本、新利润源等维度的考虑,开始以自己服务的大客户业务打底,进而跑出一些线路。专线企业则基于增加利润源的考虑,也开始陆续去谈一些大客户的三方业务。

当DB Schenker这样的企业进入专线市场,至少意味着大票零担仍具备一定的机会。

首先,从市场切分的维度来看,快运网络在陆续放掉非优势产品。

安能在发布2023年半年报时,安能物流创始人、联席主席、CEO兼总裁秦兴华曾明确说到,在小票零担网络日均货量达到3万吨的时候,其与专线企业的成本边界会逐渐清晰。

这种情况下,小票零担网络大概清楚自身的优势公斤段的位置。因此,今年以来,陆续实现盈利的快运网络,比如安能、百世,都有意控制业务规模,聚焦小票零担,将大票货从网络中甩出来。

巨头转型期的空窗期,对于大票零担玩家而言则是一定的机会。

第二,从利润空间上来看,直客手中大票零担业务有30-50%的毛利。

根据运联研究院在市场上的走访,现在大票零担市场,专线从直客手中拿到的货源,基本还有30-50%的毛利。这种逻辑下,DB Schenker下场运营线路,相比于填仓业务的逻辑,更具想象空间的逻辑则是在原本业务的打底上,开发利润源。

第三,从业务布局上来看,其布局线路的逻辑首先是更好服务大客户。

相比于大票零担组建全国网的路子,DB Schenker业务逻辑上,决定了其投资线路的初衷可能是通过稳定的服务、时效、成本来更好服务大客户,然后才是捎带做社会零担赚利润。

这样看来,虽然快运网络基于赚利润的转型,暂时放下与专线的市场争夺,而新玩家则在慢慢展露头角,大票零担市场的竞争仍在继续。

注:文/贾艺超,文章来源:运联智库(公众号ID:tucmedia),本文为作者独立观点,不代表亿邦动力立场。

文章来源:运联智库