文章对比了韩束和蓝月亮在抖音平台的表现亮点和实操策略,两者均位居各自品类第一,但财务结果截然不同,提供了可借鉴的经验和教训。

1.韩束盈利关键:采用矩阵化打法,如开设多个专属店铺覆盖不同场景(如护肤、美妆),并借助短剧内容蓄水流量,再通过全天候自播承接,将流量沉淀在品牌体系内,减少流失,产品上推套装组合(如红蛮腰礼盒),提高客单至200–400元,复购率增强。

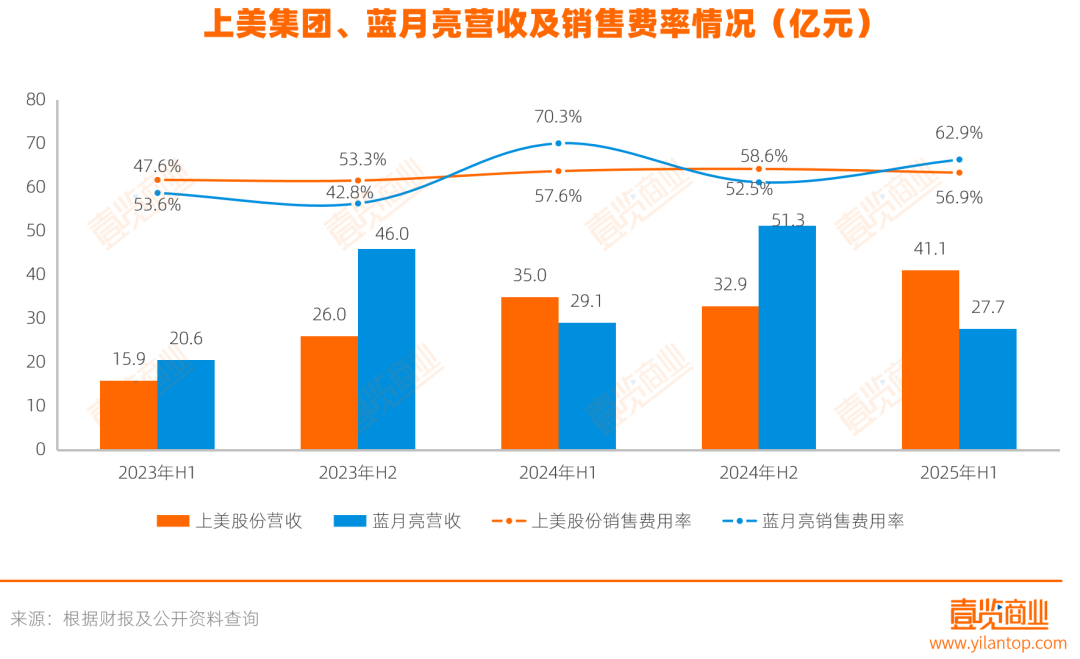

2.蓝月亮亏损原因:主要依赖达人带货和重金投流,如与广东夫妇合作一场直播虽销售破亿,但投流成本高达4000万元,销售费用占比62.9%,产品聚焦至尊洗衣液单一爆款,依赖促销囤货策略,缺乏新品孵化,导致客单仅百元上下,复购不稳定。

3.实操干货启示:投资自播矩阵和套装升级能转化为用户资产,可持续盈利;避免过度依赖外部达人,以构建整体品牌心智取代低价促销标签。

文章聚焦品牌营销和产品策略差异,突显消费趋势和用户行为变化在抖音平台的应用。

1.品牌营销创新:韩束通过联合创作者推出《以成长来装束》等短剧内容,植入产品如“红蛮腰精华”,打造情绪价值的国货形象;自播矩阵强调“整套护肤解决方案”,提升品牌心智从单品到整体,用户黏性增强;产品研发上,爆款带动新品(如水乳、面霜套装),定价200–400元区间,顺应功效护肤潮流。

2.蓝月亮营销局限:强打“容量大”和“限时促销”标签,与达人合作达亿级销售额,但策略单一,品牌心智沦为低价印象,不利于溢价;产品设计缺乏创新,长期押注至尊洗衣液,难以适应多元需求趋势;用户行为显示囤货偏好导致大促依赖。

3.消费趋势应对:抖音渠道启示营销需整合内容与渠道,如短剧+自播沉淀流量,同时研发组合新品应对消费升级,避免同质化竞争。

文章分析了市场增长机会、风险和合作模式,适用于卖家应对消费需求变化。

1.增长市场机会:抖音平台家庭清洁和衣物清洁类目需求强劲,蓝月亮618期间销售额破亿;美妆品类潜力大,韩束GMV半年达33.6亿元,显示平台流量红利巨大。消费需求变化中,用户更青睐套装产品复购逻辑,机会在于开发高客单组合。

2.风险提示:依赖外部达人带货如蓝月亮82%销售由3000多名达人贡献,投流成本高昂(如单场4000万元),销售费用率高达62.9%,一旦停投销量骤降;单品策略风险如蓝月亮产品结构单一,遇市场波动易亏损。

3.合作方式启示:可学习韩束模式,建立自播体系承接流量;积极与平台合作矩阵化店铺运营,或整合内部资源创新商业模式,替代达人类似服务。

文章揭示产品生产和设计需求,提供数字化电商的商业机会启示。

1.产品生产设计:韩束开发红蛮腰礼盒等套装产品,组合水乳精华,提高客单200–400元,利于工厂产线优化;蓝月亮聚焦至尊洗衣液大包装,设计单一,提示应避免依赖单一爆款,优先多元新品研发适应市场需求。

2.商业机会领域:抖音家庭清洁和美妆类目增长快(如蓝月亮抖音销售额年增4.5倍),工厂可切入供应链,支持品牌套装升级或新品孵化;机会来自高复购组合的生产需求。

3.数字化启示:韩束矩阵化店铺运营(如分设护肤、美妆店铺),推进电商数字化流程,提升效率;蓝月亮模式警告过度依赖外部投流,工厂可引入数据驱动生产,减少资源浪费。

文章强调行业发展趋势、客户痛点和对应解决方案,适用于服务商优化服务。

1.行业发展趋势:抖音电商自播模式兴起,如韩束“短剧蓄水—矩阵承接—套装转化”路径成为主导,蓝月亮达人带货占销售82%,显示流量转化技术需求旺盛;新技术应用在内容营销(如短剧)和数据分析工具(如监测GMV)。

2.客户痛点揭示:品牌如蓝月亮面临流量成本高(投流占收入比例大)、用户流失严重(达人带货难沉淀到自播间)、复购不稳定(依赖大促囤货)等问题;痛点核心在于外部资源依赖和组织能力不足。

3.解决方案提示:提供工具支持自播矩阵建设(如日不落直播技术),或开发内容营销系统整合短剧和销售,帮助客户将流量转化为资产;同时,为新品孵化推解决方案。

文章讨论平台需求、最新做法和风险规避,指导平台运营管理。

1.商业需求问题:品牌如韩束需要多店铺矩阵支持,以承接流量减少互打风险;平台招商方向在美妆和清洁类目(如韩束蝉联TOP1),运营管理需工具促进自播体系;蓝月亮投流模式暴露高费用问题。

2.平台最新做法:推动自播体系(如韩束日不落模式),平台规则可引导品牌内部能力建设;招商重点应在多品类覆盖品牌,避免单品集中。

3.风险规避策略:监控品牌过重投流风险(如蓝月亮销售费用高企),平台可设置工具优化费用;规避单品依赖问题,倡导多元产品发展以稳定增长。

文章剖析产业新动向、商业模式和政策法规启示,适用于研究分析。

1.产业新动向:抖音试金石揭示电商转型趋势,如韩束模式可持续(资产沉淀成品牌价值),蓝月亮模式消耗性(靠投流维持);新问题包括如何平衡达人合作与自建能力。商业模式中,韩束“流量—用户资产—品牌能力”可复制性强,蓝月亮靠爆点堆砌却难scale。

2.政策法规启示:支持电商创新政策应推动自播矩阵和套装组合研发;品牌需优化费用结构以应对监管;代表性企业案例韩束提供可复制的成长路径。

3.未来研究方向:探讨如何将流量转化为长期资产,避免促销依赖型商业模式的风险,或建议政策优化促进数字化转型。

返回默认