日前,有不少跨境卖家已经收到了亚马逊平台有关上传相关欧洲增值税税号的通知。如果卖家无法按时上传相应的税号,那么,将无法在亚马逊欧洲站点入库或销售商品。对此,亚马逊欧洲站点不同的地区相关的合规要求是不一样的。

欧洲各国具体的增值税合规要求都有哪些不同呢?让我们一起来看看吧!

对于英国地区的卖家而言,只要跨境卖家在英国存储库存,就需要履行增值税注册义务。卖家要注意在英国有库存起的90天内要上传相应的英国增值税号,同时,上传的增值税号的注册公司要与亚马逊后台的注册公司名称一致,不一致的税号可能无法通过审核。具体的增值税号的注册信息可以在VIES上查看。

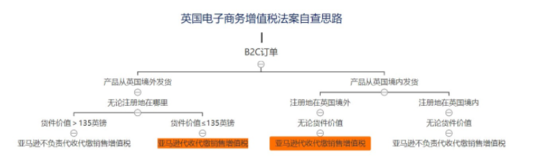

此外,只要是使用FBA来配送相关到英国地区的B2C订单,只要符合以下的情形,亚马逊也会代收代缴英国增值税:

1、英国境外的库存配送(例如:中国自配送),且单笔订单货件价值不超过135英镑;

2、英国境内的库存配送(无论价值多少),并且您不是在英国成立的公司(例如:中国)。

对此,小编给出了英国电子商务增值税法案自查思路,具体如下:

除了英国以外的欧盟成员地区,根据欧盟的电子商务增值税法规,要求卖家的企业在其地区依法设立,同时,还需要从其地区存储库存并从其地区配送商品。此外,假如你是从非欧盟国家发货给其地区的客户,那么你需要是登记进口商。

对于向法国地区销售商品的跨境卖家而言,假如你在法国境内成立公司,并从法国向法国买家配送商品,那么,你每年在所有销售渠道中的销售总额需要超过82800欧元。

此外,对于向意大利地区销售商品的卖家而言,亚马逊平台还需要与意大利税局共享卖家数据的部分内容。

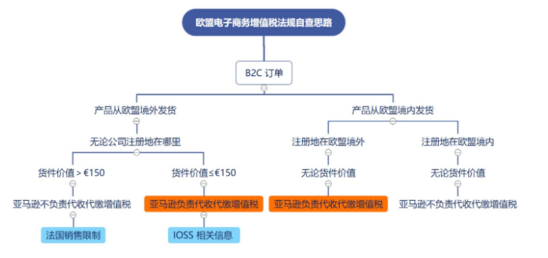

同时,如果卖家使用FBA来配送相关到欧盟地区的B2C订单,只要符合以下的情形,亚马逊也会代收代缴欧盟增值税:

1、欧盟境外的库存配送(例如:中国自配送),且单笔订单货件价值不超过150欧元;

2、欧盟境内的库存配送,无论商品的价值多少,并且您不是在欧盟成立的公司(例如:中国)。

相关的税率是按照目的国的税率来进行计算的。

此外,卖家要注意,如果是欧盟境外的库存配送,而且单笔订单价值不超过150欧元,卖家还需要提供IOSS相关的信息。

同时,如果是境外的库存配送到法国,只要单笔订单价值超过150欧元,那么法国地区的买家将无法进行付款。当然,如果是使用FBA或者欧盟境内的库存配送,是不会受到影响的。

关于欧盟电子商务增值税法规自查思路如下:

以上就是今日小编有关欧洲各国增值税合规要求都是什么的分享,希望对你有所帮助~

文章来源:亿邦动力