01

墨西哥:从区域大国到经济强国

(1)区位优势:衔接南北美洲的全球贸易门户

墨西哥领土面积约196.4万平方公里,位列世界第十四、拉丁美洲第三。海岸线长达9,330公里,拥有20多个重要港口。

墨西哥地理位置优越:北与美国接壤,南邻危地马拉和伯利兹,东濒墨西哥湾和加勒比海,西临太平洋,无缝衔接南北美洲,并辐射欧洲、亚洲、非洲和大洋洲,是全球贸易和投资流动的天然门户。

(2)人口结构:年轻化、高度城市化、消费强劲

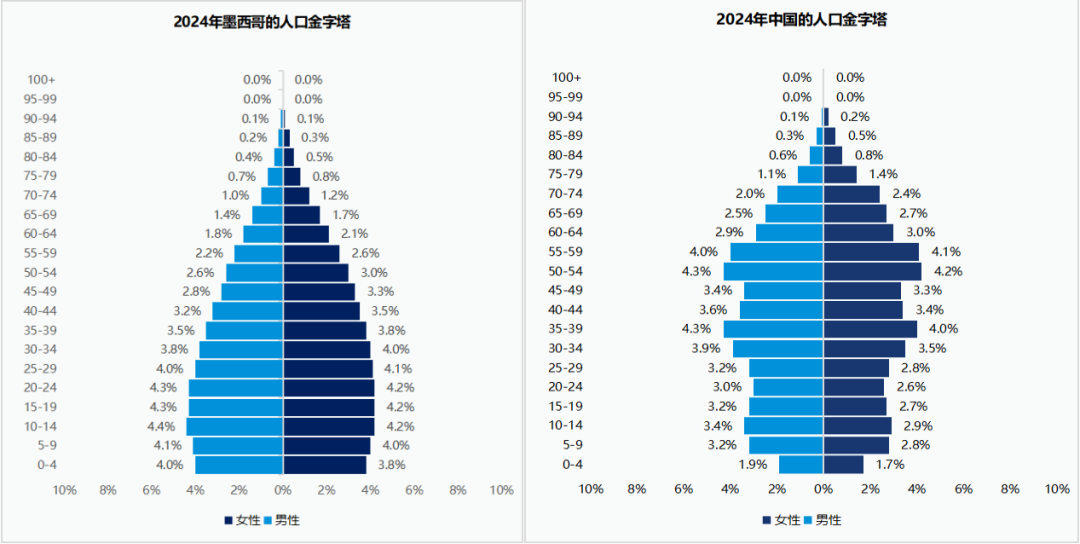

2024年,墨西哥拥有1.3亿居民,位列全球第十大人口国家,人口增速为0.9%。

人口年轻化:墨西哥人口年龄中位数为26岁,远小于我国的38.5岁,其中15-64岁劳动人口占比达64%。

数据来源:populationpyramid

城镇化进程显著:2024年墨西哥城镇化率达88%,远超中国的67%。大量人口集中于墨西哥城、蒙特雷及瓜达拉哈拉等主要城市。

低储蓄率且崇尚超前消费:墨西哥人普遍崇尚“及时行乐”,倾向分期付款消费。根据义乌指数数据监测,2024年墨西哥人平均储蓄率还不到18%,强劲的消费意愿和无储蓄习惯,利于小商品行业的发展。2024墨西哥个人消费占GDP比重维持在70.26%的高位,甚至高于全球第一消费国——美国(68.9%)。

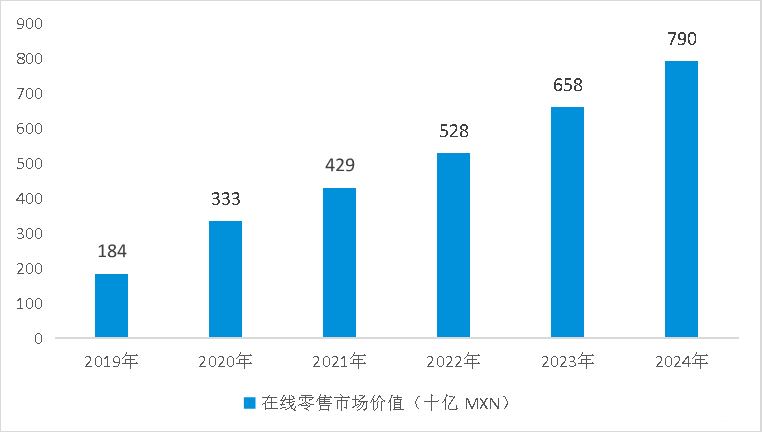

在“年轻人口+城市聚集+强消费意愿”的多重因素驱动下,直接催生了电商爆发式增长:2024年,墨西哥在线零售市场收入达7897亿比索(约391亿美元),同比增长约20%,比2019年增长300%以上,年均增速高达33%,远超全球平均的25%。

2019年-2024年墨西哥在线零售市场收入(单位:十亿比索)

数据来源:AMVO

(3)经济发展:拉美唯一工业门类齐全国家

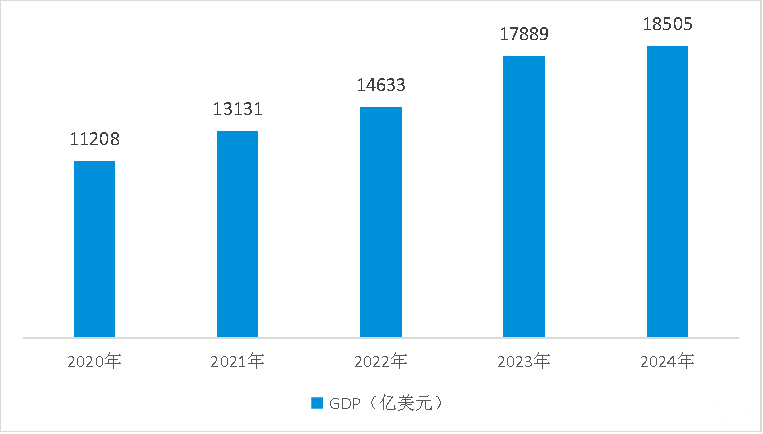

墨西哥是拉丁美洲第二大经济体,2024年GDP达1.85万亿美元,仅次于巴西,位列全球第十三位。今年更是启动“铁公基”计划,投资近千亿美元全面推进铁路、公路、能源、通信等关键基础设施建设,旨在释放增长潜力。

墨西哥主要经济数据如下:

国内生产总值(2024年):约1.85万亿美元

经济增长率(2024年):1.5%

人均GDP(2024年):1.39万美元

2020年-2024年墨西哥GDP(单位:亿美元)

数据来源:世界银行,义乌指数

墨西哥被称为“拉美唯一工业门类齐全国家”,涵盖了石化、电力、矿业、冶金和制造业等多个领域。工业部门是国民经济的核心,吸纳了超过30%的就业人口。其中,制造业占据支柱地位,贡献了全国约1/4的GDP和超过75%的出口收入。汽车产业尤为突出,是制造业的最大部门。墨西哥是全球第七大乘用车生产国和第四大汽车零部件生产国,其汽车产量的70%直供美国市场,即墨西哥每生产十辆汽车,就有七辆出口至美国。

墨西哥的轻工业主要集中在纺织、食品、卷烟、造纸、制革等传统行业,普遍存在技术迭代缓慢、产业链整合能力较弱、产品附加值低等问题,难以充分满足国内多样化、高品质的消费需求,因此墨西哥在小商品方面高度依赖进口,其中,中国是其主要供应国。

与此同时,农业虽受到过美国转基因农产品的冲击,但其经济作物种类丰富,包括番茄、大豆、剑麻、龙舌兰等,其中龙舌兰酒出口量位居世界第一。自2019年起,农产品出口创汇已超越石油、旅游和侨汇,成为关键外汇来源,而中国是墨西哥农产品的最大出口市场。

这就使得墨西哥的经济发展只有两个关键词:第一个是美国、第二个是中国。

02

离天堂太远,离美国太近

(1)地理意义上的近

漫长的边境线:美国与墨西哥是几百年的邻居。墨西哥与美国接壤,边境线长达3145千米,是世界上最长的陆地边界之一。这条边界线从墨西哥湾延伸到太平洋,地理环境复杂,包括沙漠、河流和城市区域,边境巡逻和安全措施的实施变得更加困难。

物流通道更快,效率更高:美墨加协定(USMCA)进一步简化了海关程序,清关效率提升。陆运方面:以德克萨斯州拉雷多口岸为例,日均处理超1.4万辆货运卡车,货物可在24-48小时内通过陆运直达美国内陆主要城市。空运方面,墨西哥城、蒙特雷等枢纽机场每日运营超200架次货运航班至美国,生鲜、电子产品等高时效货物可实现6-8小时直达。海运则依托曼萨尼约港等太平洋港口,至洛杉矶港的航线仅需3-5天。

(2)“美国经济感冒,墨西哥经济肺炎”

美国是墨西哥最大的“金主”,墨西哥的经济高度依赖美国市场,其出口结构中,美国是墨西哥最大的贸易伙伴。

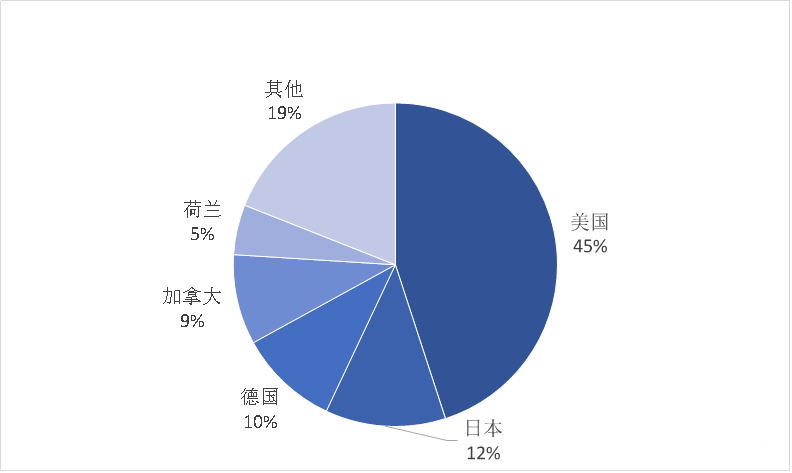

最大的贸易伙伴:根据墨西哥中央银行数据,自2017年以来,墨西哥对美国出口额整体上升,从2017年的3268.6亿美元上升到2024年的5060亿美元,增幅达到54.8%。从份额上看,向美国出口占墨西哥总出口比重,从2017年的79.83%上升到2024年的82%。在2023年,墨西哥就已经超过中国,成为美国的第一大进口来源国。

最大的外资来源国:从历史数据来看,自1994年北美自由贸易协定(NAFTA)生效以来,美国对墨西哥的投资持续增长。美国不仅是墨西哥最大的贸易伙伴,也是其最大的外资来源国,其投资主要集中在制造业、金融、能源和基础设施等领域。

墨西哥2024年吸引的外国直接投资(FDI)占比(%)

数据来源:西班牙《国家报》墨西哥版

“美国经济患感冒,墨西哥得肺炎”。正如一体两面,这种深度依赖,让墨西哥的经济更加脆弱,正是“离天堂太远”的根源所在。

03

中国:一场横跨太平洋的“经济探戈”

中国是墨西哥第二大贸易伙伴,仅次于美国。墨西哥自中国的进口稳步上升,2024年达到墨西哥进口总量的14.42%。

(1)中墨关系

墨西哥制造背后的“中国芯”:墨西哥主要从中国进口电子元件、机动车零部件等技术密集型和资本密集型产品。其中70%的亚洲进口商品(主要是中国零部件)由在墨西哥的外国公司(如美国汽车、半导体企业)采购,用于加工后出口至美国。例如,墨西哥组装的电子产品和汽车中,核心部件如显示屏、电池等多来自中国,形成“墨西哥制造、中国芯”的贸易模式。墨西哥主要向中国出口石油原油、农产品等。

中国出口前十大商品占墨西哥进口比例(单位:%)

数据来源:BACI,义乌指数

总体规模持续增长,近年增长态势良好:墨西哥同中国的贸易额一直在增长,从2020年的608.46亿美元增长到2024年的1094.26亿美元,增幅达79.84%。其中,2024年中国向墨西哥出口额902.32亿美元,进口额191.95亿美元。

贸易顺差明显:中国对墨西哥长期保持较大的贸易顺差。从2020年到2024年,中国对墨西哥累计实现贸易顺差2710亿美元,近五年贸易顺差年均531亿美元,2024年的贸易顺差为710.37亿美元。

(2)小商品贸易,义乌发力

墨西哥市场对中国小商品的依赖日益加深。凭借显著的价格与质量优势,中国商品,尤其是电子产品、玩具、服装、家居用品等品类,在墨西哥广受欢迎并占据主导地位。

作为中国小商品的核心贸易枢纽,义乌扮演着对墨西哥出口的关键角色。一个典型的例子是:墨西哥进口的圣诞装饰品中,高达70%来自中国,产品覆盖从彩灯到树脂雕塑的全品类。而义乌市场在圣诞用品更是占据绝对主导地位。

据义乌指数监测,2025年1-5月。义乌对墨西哥出口额达89.68亿人民币,仅次于美国、印度、巴西,位列第四。过去3年,义乌对墨西哥的出口额均保持着高增长状态,其中2024年义乌对墨西哥出口额超240亿人民币,同比增长19.5%;2023年义乌对墨西哥出口额为200.94亿人民币,同比增长42.5%。义乌对墨西哥出口前五大品类是:塑料制品,玩具、家具、电子产品、美妆与个护产品类等。

04

墨西哥的一体两面

如同硬币的两面,繁荣的墨西哥市场也存在阴暗面:

安全是“入场券”:墨西哥的治安状况,是企业叩开其市场大门时绕不过去的硬门槛。部分地区堪称“雷区”,贩毒集团活动与暴力犯罪较多,企业要规避这类高危地带。尤其运输途中的货物时刻面临抢劫或盗窃风险。

关税易变动:墨西哥作为《美墨加协定》(USMCA)成员,其关税政策常受美国压力调整,中国的商品出口往往会受到影响。例如:墨西哥在2023年8月和2024年4月,两次提高最惠国(MFN)关税,主要集中涉及钢铁、纺织品、服装、鞋类、塑料等544项商品,税率从5%到50%不等,征税范围涵盖了中国商品,但也影响到了来自巴西、韩国或土耳其等第三国的商品。

信用风险偏高:与墨西哥交易的中国出口商,需警惕交易对手的付款信用风险。虽然墨西哥拥有相对完善的法律框架,但司法执行效率普遍偏低。企业在处理合同纠纷、债务追偿时,常面临程序冗长、成本高昂的挑战,回款过程可能耗费大量时间与资源。

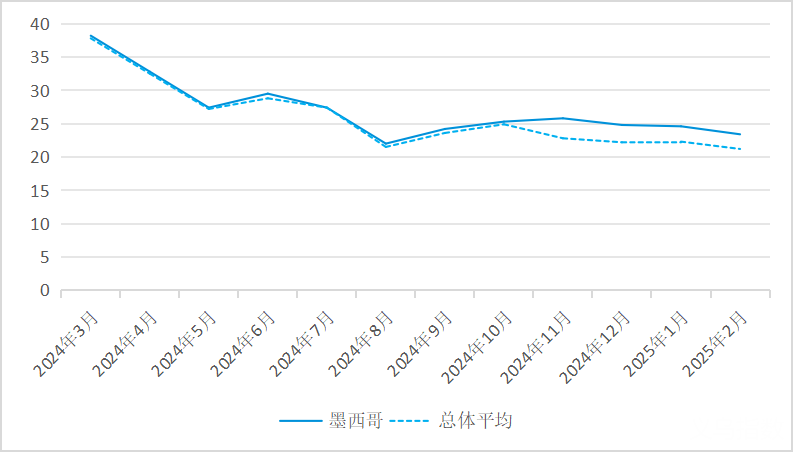

墨西哥企业近一年付款状况风险

数据来源:中国信保企业服务

注:文/义乌指数,文章来源:义乌指数,本文为作者独立观点,不代表亿邦动力立场。