2020年2月,用友网络市值首次突破千亿,成为行业里程碑事件。

聚光灯下,质疑声也伴随而来,“用友市值被严重高估”、“云概念是炒作”。

多年来,市场对用友的质疑不止于此。“国产软件比不上进口的”、“To B端软件出不了市值千亿级的公司”,各种消极的声音从来没有间断过。

与此相对的,是欧美软件企业在市场上的强势位置。1989年,Oracle进入中国,以“关系型数据库”顺应了国民经济信息化浪潮;5年后,SAP在中国招兵买马,正式进场。近30年的企业管理软件经验,使得两家厂商进入中国后,很快“如入无人之境”,占据了大半壁江山。

直至2018年,两者仍占据中国53%的高端ERP市场,地位难以撼动,它们千亿美元市值,比国内所有厂商市值加总都要高。

直到用友成为第一个突破千亿市值的中国软件企业。

从“用友软件”更名为“用友网络”开始,“云服务商”便是用友给自己的新定位。然而,20多年软件市场的积累、连续15年ERP软件龙头的盛名,这些既是成就,却也是包袱。

即便到现在,大多数人的眼中,用友仍然是那个传统的软件企业。要想让市场重新以“云服务商”定义自己,用友的“大象转身”能成功吗?它的千亿市值,究竟有没有水分?

软件未来必将走向“云端”

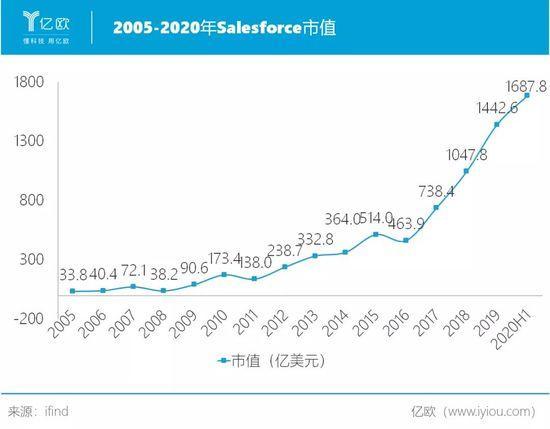

2019年,资本市场发生了一件事,让全球SaaS从业者为之一振:Salesforce市值突破1790亿美元,首度超过历史悠久的软件巨头Oracle。

一方是SaaS开创者,代表了全新的云时代,另一方是称霸世界的软件龙头,代表了曾经辉煌的软件时代。两者市值地位的转变,早已暗示:云才是软件的未来。

而在中国,SaaS真正起步已是2007年,较美国晚了近10年。“SaaS模式在中国很难成功”,这样的论调在网上时而有之。或是因为中国企业保守的态度,或是因为信息化落后的现实,又或是因为复杂的市场环境,对SaaS不信任的大有人在。

然而,中国距离企业云服务市场大发展,真的有这么遥远吗?

需求端的数据否定了这一点:当前,企业上云意愿已是十分强烈。2018年,有43.9%的企业使用了云服务平台。其中,大型企业上云比例更是高达55.3%。大企业因为更注重企业管理,对云需求更高。

IDC2018年在中国对ERP调查显示,大企业未来12个月内计划使用云ERP者占比40%以上。

工业软件知名企业正业玖坤的技术副总卢亚男表示,正如国人花了10年时间去接受可口可乐,云软件也正处在快速培养企业习惯的阶段,整个市场在过去四年扩容近两倍。

从工业软件厂商的角度,他们感受到,无论是出于企业自身需求,还是政府层面推动,很多企业早已将软件云化提上日程。

“一是能为企业节约初期巨量一次性投入成本,二是能为企业节省大量IT人员,使其人力更聚焦主业。出于这两个原因,云一定会代替传统软件。”卢亚男认为。

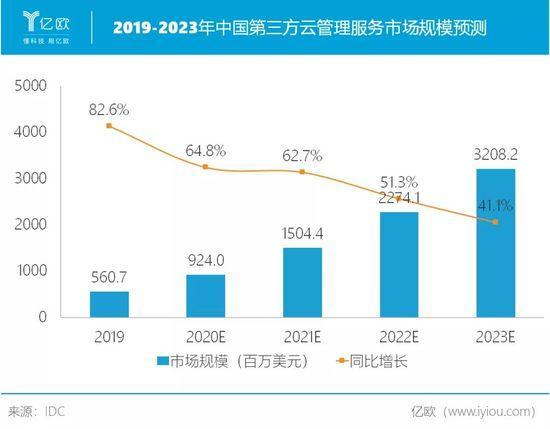

IDC数据显示,2019年中国第三方云管理服务市场规模为5.6亿美元,增速高达86.2%。预计到2023年,整个市场规模将达到32.1亿美元,年均复合增长率超过50%。

迫切的需求,支撑着中国企业级SaaS市场高速增长。那么在供给端,又将呈现怎样的格局?

国产替代的时代大背景,决定了国外厂商再不能像30年前那般“大行其道”,控制住企业服务最黄金的市场。“信创”风口下,国产化动作已是相当明显:

2019年6月,华为参观用友软件园,8月即宣布鲲鹏系统与用友软件展开合作;

协同管理软件上市公司致远互联(688369)执行总裁向奇汉曾表示,在高端ERP聚焦的政务、大型集团等个别领域,已有明确的国产化目标。受益于此,致远互联与中石油方有机会深度合作。

“云上如果涉及到核心数据,国外厂商很难有市场”,机器人上市公司哈工智能(000584)旗下云服务子公司51cloud高管黄周义说道,“选择国外云软件服务,就意味着平台、服务器全在国外,数据也被传输至国外”。

本土云服务提供商面对的机遇是空前的,机遇出现的时候,谁能把握?

SaaS赛道风头最盛者

如纷享销客、红圈营销这样的云原生厂家,尽管是SaaS领域先行者,却错过了建立市场的黄金期:

Salesforce之所以为王,很大原因在其“先发优势”——待SAP等软件巨头闯入时,它已独自在SaaS赛道打拼了10年,发展出5万以上用户,营收上百亿元。而当金蝶、用友等巨头从“隔壁”闯入时,SaaS付费用户数最多的红圈营销,收入不过千万元。

这些软件大厂一方面每年豪掷数十亿元,用于研发转型,另一方面利用软件时代的垄断优势,慢慢将老客户“裹挟”迁移至云赛道。

在来自大厂的业务、资金两面夹击下,没有足够客户积累的云原生厂商,渐渐相形见绌。曾连续6年保持市场份额第一的八百客,近两年营收止步不前;发展势头最猛的纷享销客,在积累了30万客户后,被金蝶以5000万美元投成第一大股东。

当前风头最盛者,正是用友、金蝶。

在中小企业端,金蝶独占鳌头。2020年上半年,金蝶在该细分市场取得2.3亿收入,在疫情不利环境下,完成了2019年销售额的60%。软件时代,金蝶便是“中小企业之王”。到2012年云转型之时,金蝶已连续9年蝉联中小企业ERP市占率第一。

然而,到了云赛道上,金蝶却不甘“中小企业之王”的定位,觊觎起蛋糕更大的大中型企业市场。其“苍穹”自2018年推出以来,已累计签约106家大型客户,上半年取得营收6270万元,同比增加310%。其中型企业市场亦有5.01亿收入,同比增长30%。

截至上半年,金蝶云收入占总营收比例已达57.5%。前行节奏飞快,但金蝶的步履却略显“踉跄”:自2012年转云以来,扣非净利润仅有4年为正。常年占比超过50%的销售费用率,极大拖累了公司业绩。

云计算厂商租赁收费的模式,以及前期开拓市场需要,导致销售费用高企成为行业难以逃避的问题。2019年,Salesforce销售费用率高达45.7%,Workday、Ariba等领先SaaS厂商,销售费用率均在30%以上。

但在金蝶这里,这一问题尤其严重。作为最早转云的软件厂商,又是更聚焦海量、长尾的中小企业市场,不难推断,金蝶承担了艰巨的“市场教育”工作。

上半年超过60%的销售费用率、25.8%的研发费用率,几乎吞没了金蝶全部利润。而这还没有算上,金蝶个别年份激进的财务处理手段:其研发费用资本化率历年波动明显,2018年曾一度高达19%,2015和2017年也在14%以上。

相比之下,用友的转型相对稳健。2015年,用友年报正式披露云业务收入,当年营收不过亿。至2018年,其云业务规模首度反超金蝶,达到8.5亿。大客户是用友云业务起飞的“主力军”。2018当年,用友大客户实现6.12亿营收,同比增长55.7%。2019年,用友大中型客户累计收入18亿以上,同比翻了一倍不止。

从25%的云收入占总营收比重来看,用友转型速度不如金蝶,但从财务表现来看,用友却更显稳健:

在云业务占比逐年上升的同时,其扣非净利润自2016年以来亦逐年上升。销售费用率常年稳定在20%左右,且自2015年以来呈下降趋势;

管理费用率则从2017年的36.8%下降至上半年的15%。

用友每年投入10亿以上用于研发,是金蝶的一倍以上,研发费用资本化率则控制在10%-15%之间。

用友在传统软件领域积累的垄断优势,正逐渐体现在云赛道。从客户结构上看,用友再次抓住了中国联通、一汽集团、南方航空等各领域标杆客户。

2020年上半年数据,用友云服务业务累计付费企业客户数为56.71万家,同赛道玩家无出其右。

市值飞跃还需爆款产品

Salesforce的20年,走出了一条云服务厂商从产品到平台跨域的标准范式:

最初的Salesforce,是做云CRM起家的。但若止步于此,它不会有今天的千亿美元市值。2008年底起,Salesforce迎来首波强劲的估值上升期。那个时点,正值Salesforce发布开发者专用平台Force.com,也即正式上线PaaS平台之时。

PaaS平台是Salesforce在定制化和标准化之间平衡的重要飞跃。中小企业需求轻量,细颗粒度的标准化产品即可满足要求。但要进一步伺候要求严苛的大型企业,却需要更多定制化能力。PaaS平台上,它将多年提炼的产品共性变为标准化模块,供使用者按需取用。

这样的平台要发展,离不开强产品支持。2008至2011年,短短三年Salesforce付费用户数从5万增长至突破10万,对应营收从10.8亿美元增至22.7亿美元。根据IDC数据,2013年起Salesforce便常年稳居CRM市场份额第一,且随时间推移,愈发一骑绝尘。

而正是有了“明星产品”培育的庞大客户市场,合作伙伴愿意在其平台开发应用,依托在其“荫庇”下生长。进一步地,围绕平台,Salesforce不断收购其他SaaS公司,将产品线从CRM扩展到营销、数据服务等多板块,不断推高成长天花板。

总结Salesforce的经验,云服务厂商要实现市值“连环飞跃”,从产品到平台的身份转变至关重要。而这样的跨越,在于“强产品积累客户——平台凝练共性——延伸产品线,形成平台生态”。

参照此范式,中国厂商尚未打造出一款有能力常年占据市场前列的爆款产品 ,完成第一步“原始积累”。

Salesforce在2008年用户数突破5万时,已有营收10.8亿美元,每用户平均收入2万美元以上。而用友2020年半年报显示,其云业务营收7.5亿,累计付费用户56.71万家。按此口径,其每用户仅贡献收入1300多元。无论是营收体量,还是用户收入贡献力度,用友产品离10年前的Salesforce都有不少差距。

究其原因,在于其云产品仍有很大“软件”痕迹。

用友官方客服透露,其面向大客户的重磅云服务产品NCC,公有云版本部署时间短,可按年订阅,而私有云版本定制化程度高,往往要1年以上才能部署完成,且多是推荐用户一次性买断。

NCC是用友软件产品NC停售后的替代品。2019年,用友NC软件老用户被告知,NC产品不再提供更新服务,如有更新需求,必须迁移至其云版本NC Cloud(NCC)。

能够“迁移”就意味着,两者保持着业务系统的连续性,也暗示了,NCC还留有软件时代的痕迹,而离真正的云产品有差距。

如此推测,如用友云是一次性收费居多、仍与原来的软件老系统共通,就暗示了其还是以“软件”思维运营云产品,不是真正租赁付费的SaaS,更难言“爆款品”。

用友产品数据端的表现,也印证了我们这种推测:

用友曾在2018年二季度表示,要全力打造爆款产品作为抓手,以奠定市场领导地位,NCC这款产品曾被寄托厚望。但到了2019年三季度,NCC收入1.09亿,其中来自公有云收入仅100万。2020年上半年,用友调研中披露,NCC积累了大型用户300多家,多为私有云+定制模式。

某大型数据中台厂商CTO谈及SaaS时表示,如用友这样的软件厂商在转云时,不可避免沉重的历史“包袱”。其新产品大部分板块不是重构,而是在原有产品上打补丁,没有真正满足客户需求。很多客户在用友体系转云,有种“被绑架”的感觉。

诚然,站在当下这个时点,不管是出于满足客户多样化需要,还是二十几年ERP经验积累,用友抛不下这种“历史包袱”,却也因此难以打造真正的明星云产品,以复制软件时代“老大哥”之路。

在云服务赛道上,整个业界都在等待着一款如Salesforce云CRM般横扫20%市场的“爆款”,以复制其10年市值翻10倍的奇迹。目前,用友网络凭借软件垄断优势,成为呼声最高的选手。

但过去有多辉煌,而今历史包袱就有多沉重。用友的云产品,还留有很多软件时代的痕迹,难言强竞争力。要在新赛道上保持龙头之位,用友还需更大的“颠覆”,即便这意味着风险与不安。

注:文/黄依婷,公众号: 亿欧网(ID:i-yiou),本文为作者独立观点,不代表亿邦动力网立场。

文章来源:亿欧网